随着经济条件和知识水平的提高,学姐发现越来越多的人开始重视理财险了。

毕竟,比收益,传统的低风险理财产品都没有那么持久耐撕;比安全,各种股债基都做不到长达几十年的4%复利。

如今,预定利率4.025%的年金时代已经过去。

幸好,不少保险公司另辟蹊径,将增额终身寿险既能理财又能保障的现金流规划工具。

今天学姐就给大家好好科普增额终身寿险~

本文重点

增额终身寿险是什么?要注意的点有哪些?

增额终身寿险是怎么实现理财功能的?

热门终身寿险产品大PK!哪款值得买?

增额终身寿险是什么?要注意的点有哪些?

寿险我们都知道,赔偿责任很简单,身故/全残,就能提供一笔赔偿金。

根据保障期限不同,可以分为定期寿险和终身寿险。两者的区别如下:

定期寿险偏保障,终身寿险偏理财or传承,两者的定位和功用不太一样。

至于买终身和定期的事,这其实也不用纠结。

在保障没做全的情况下,定期寿险的价格更便宜,更适合普通家庭。

终身寿险更适合有投资需求的中产阶级家庭,解决财富传承、未来养老或子女教育问题。

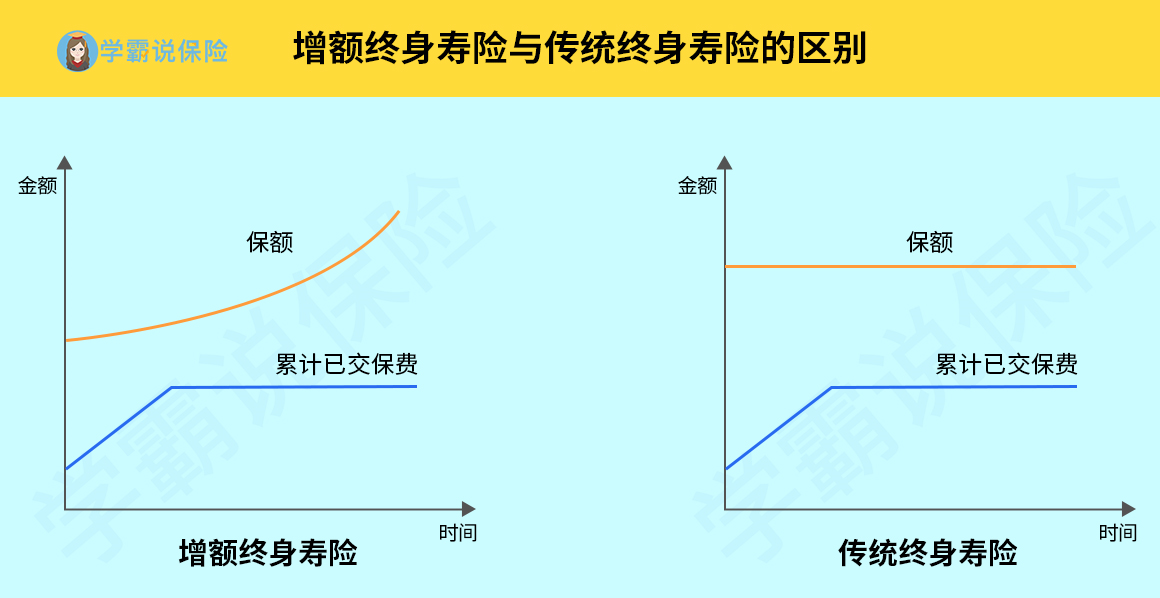

而终身寿险又可以分为:定额终身寿险和增额终身寿险。

两者的区别在于:

定额终身寿险的保额是固定的,无论什么时候出险,本身买多少保额,身故/全残就赔多少钱,杠杆率会更高。

增额终身寿险是我们今天文章的主角,它的保额是会增长的,活得越久,身价越高。

增额终身寿险的前期保障功能基本可以忽略,不过到一段时间后,增额终身寿险的保额会超过定额终身寿。

那么问题来了。

增额终身寿险又是怎么实现养老或者教育资金储备的功能呢?

增额终身寿险是怎么实现理财功能的?

增额终身寿险本质上就是一笔以一定利率进行利滚利的「储蓄款」。

每一款增额终身寿险,背后都会有收益计算。

被保人能活多久,保障时间就有多久,这份保险的价值也一直在利滚利。

那么很多人就要问了,既然是寿险,是不是得等身故之后才能拿到这份保险的收益吗?

错!实际上,增额终身寿险有两种领取方式:

1.被保人身故/全残

2.减保取现/退保

每一款增额终身寿险,背后都会有收益计算。

我们投入的钱最后能产生多少收益,就看退保或减保取现那一刻的现金价值到底是多少。

像「守护神」这款增额终身寿险,后期的现金价值就是非常高的了。

被保人能活多久,保障时间就有多久,现金价值也一直在利滚利。

在一段时间后,现金价值可能已经远远超过你的保费了。

这样一来,终身寿险就相当于一个「储蓄账户」。

你可以通过减保、保单贷款、退保等方式来获得资金,不一定非要身故全残才能领到钱。

而且它比普通年金更灵活的一点是,普通年金的返还和领取都是固定的,而增额终身寿的减保功能没有额度限制,没有次数限制,也没有领取时间的限制。

只要符合减保规则,你可以在人生不同的时间点,如子女教育、个人养老,随时申请减保。

这么看来,增额终身寿既灵活,又安全,收益也比较可观,可以说是一个不错的现金流规划工具。

而增额终身寿险是可以指定受益人的,它作为资产传承的工具来说也非常好用的。

偷偷告诉你,它还是个合法的避税工具。(划掉了,你就等于没看到。)

看了这些,你有没有对增额终身寿险有了一定的了解呢?

不太理解也没关系,我们分析完产品,你就明白了。

爱心人寿·守护神增额终身寿险

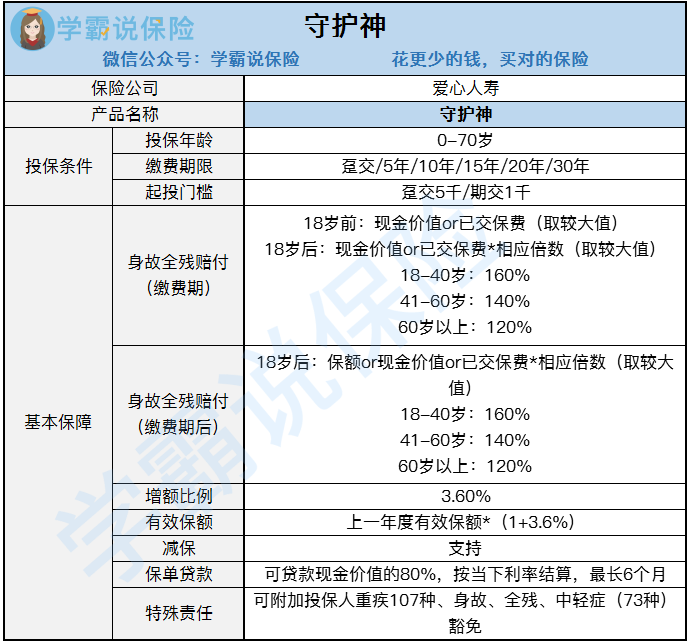

老规矩,先看保障内容:

1.身故赔付

光看图你可能会觉得,身故赔付,要各种计算很复杂的样子。

其实挺好理解的,你可以简单的理解为:

>>在缴费期内,身故赔付会比你交的保费要高一点,保证一点点杠杆作用。

>>在缴费期结束后,现金价值攀升起来,很快就会与身故赔付保持一样的额度。

从以上保障责任来看,终身寿险的保障功能并不强大。

更重要的是它的现金增值、储蓄的作用。

前面提到了,除了身故或全残,还有减保/保单贷款/退保可以领取现金。

至于能拿多少钱,主要看现金价值累积额度。

现金价值就类似我们在银行的「储蓄账户」。

2.减保取现

这个要理解也不难。举个例子:

假如A先生已经缴费20年,刚好小孩到了研究生深造的阶段,缺一笔费用支持。A先生就可以通过守护神「减保」,来取出一笔现金。

这个操作也可以看做是将守护神的一部分进行退保。

也就相应会减少账户内的现金价值,剩余有效保额会继续按照3.6%的复利进行生息。

无论是给小孩深造用,还是自己想旅游玩玩,都可以通过这个方式减保拿到一笔现金。

3.退保

退保可以一次性把现金价值拿到手。

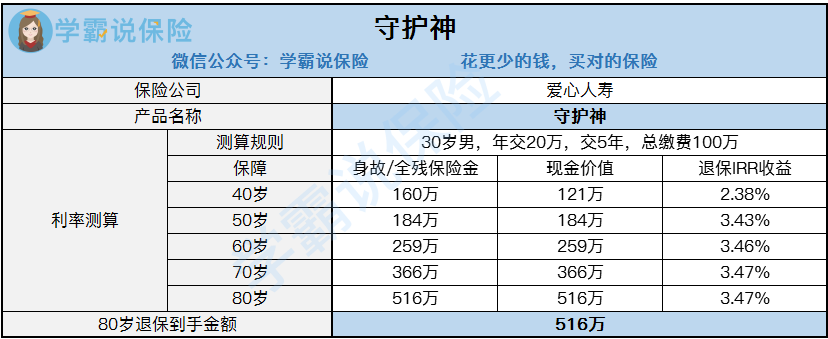

学姐把每10个保单年度的现金价值都做了一个收益计算,50岁之后,IRR实际收益率都在3.4%以上,总体上看,还是很可观的。

尤其当现金价值累积起来之后,后期的收益爆棚。

80岁退保,可以一次性拿到516万。

用来改善晚年生活,或者用作子女传承,都是非常好的现金规划。

4.保单贷款

如果不想减保,也不想退保,却急需一笔钱。这份终身寿险的保单就像一个优质资产,可以用作保单贷款。

最高可以借到现金价值的80%,贷款利率不高,一般年化5%左右。

跟房贷利率差不多,最长贷款时间6个月,用来救急足够了。

热门终身寿险产品大PK!哪款值得买?

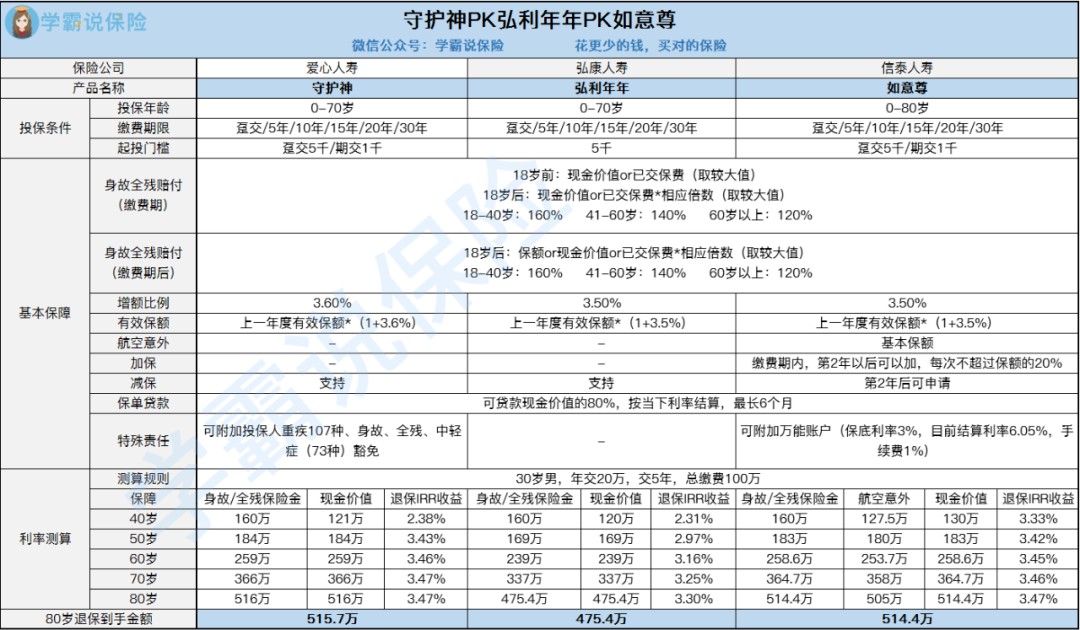

学姐将目前比较热销的几款增额终身寿险和守护神作了对比,你可以先看看图:

通过图,可以看出,

这三款产品,保障形态都很相似。有着共同的优点:

>>保额可递增,防止几十年后通货膨胀,保额不够用

>>以3~4%的复利进行增值,理财收益非常可观

>>领取灵活,不限领取时间/次数/额度

不过,守护神和如意尊是目前增额终身寿险市场上的佼佼者,而弘利年年的收益要差一些。

以5年交为例,

守护神的收益要比如意尊稍微高一点,

到80岁时退保差距也才1万多,而弘利年年要差近30万。

如意尊前期的现金价值要比守护神要高一些,前期回本速度更快;它有航空意外的保障,还能附加万能账户。

在后4.025%年金时代,守护神和如意尊这两款产品就是非常有实力的接棒者。

学姐一再聊过,

随着全球降息潮的扩散,中国也不可避免走进低利率国家。

配置一款好的终身寿险/年金险,等于给未来的人生铺了张安全垫。

无论市场利率如何波澜起伏,我们都能提前锁定终身受益。

关于增额终身寿险的知识点全都讲解完毕。注意!每款产品都有它适合的人群,那么增额终身寿险到底适不适合你呢?赶紧在群里艾特老师提问吧!

更多保险知识例如:大小公司理赔问题、保险产品是不是越贵越好、健康告知是否符合、后期会不会有理赔纠纷等问题都可以在群里得到解答。