随着人们风险意识的觉醒,越来越多人已经把保险当成防范风险的保障刚需。

乱花渐欲迷人眼,复杂的条款和高超的营销话术经常让我们难以下手。实际上个人需求与保险却常常脱钩,到底什么才是客观上符合自己的产品呢?

在实际操作中,究竟有没有明确的规则可循呢?

今天,我就给大家科普一下成年人买保险的配置方法论!

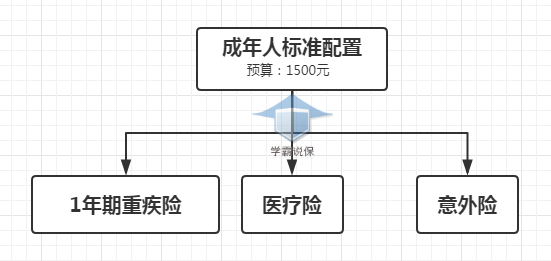

基础配置

适合人群:刚出来工作,储蓄不多的年轻人

预算:1500元—3000元

1500元预算,只能满足下限。碍于预算比较低,只是在配齐3个险种的同时能基本满足风险保障。但也给大家提供一个心里参考价位,在这个下限的水平里能买到什么样的保险。

意外险:意外险比较便宜,可以优先配置意外险和附加意外医疗,尤其是附加了猝死保障的意外险。

猝死在医学上认为是由于疾病引起的突发死亡,所以一般的意外险是不包含因疾病身故的,只是近年来工作强度越来越大,加上猝死保障的意外险也慢慢出现了。

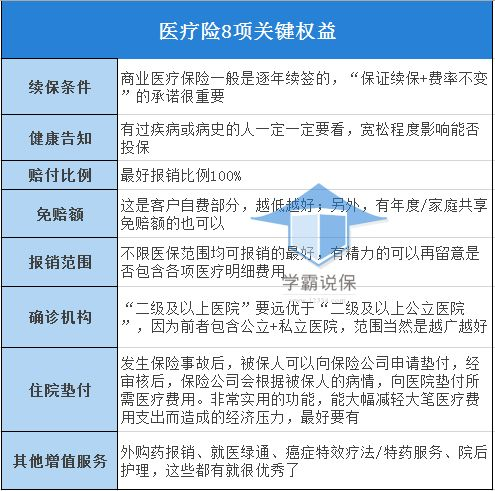

医疗险:最好附带各种医疗权益,比如住院绿色通道、医疗费垫付、特效药报销,具体可参照下方的医疗险8项关键权益。

一年期重疾险:一般用于过渡使用。长期重疾险是均衡费率,保费保持不变。但短期重疾险会随着年龄和疾病情况增加保费,所以长期来看并不划算,作为过渡期以较低的价格来获得保障是可以的。

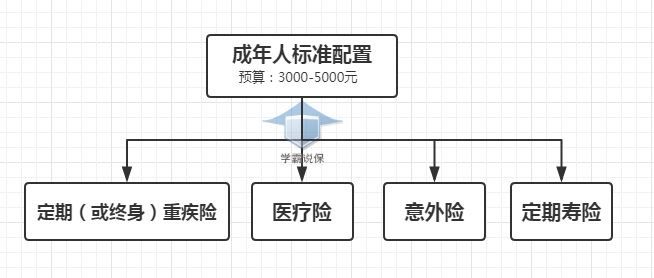

标准配置

适合人群:拥有稳定收入,可以自主承担起家庭重担,但预算有限

预算:3000-5000元

3000-5000元预算。意外险和医疗险可以维持不变。

把一年期重疾险换成保障到70岁的定期重疾险,这样基本上从疾病的医药费赔付、收入损失赔付、意外导致的身故/伤残赔付都能够到位。

当然如果有能力购买终身型重疾险是更好的,但预算可能要突破5000元。重疾险的重要性是需要一再强调的,生病无法预料,现代人因为生活习惯的问题也产生不少流行病的潜在病因,所以重疾险的确诊赔付现金对于患病家庭来说是非常重要的支撑。

这里增加了定期寿险。家庭支柱承担了较多的家庭责任,如果不幸去世,失去顶梁柱的家庭可能倾覆。因此,可以选择保至60岁/70岁的定期寿险,60岁/70岁之后,下一辈往往已经拥有稳定收入,可以自主承担起家庭重担。

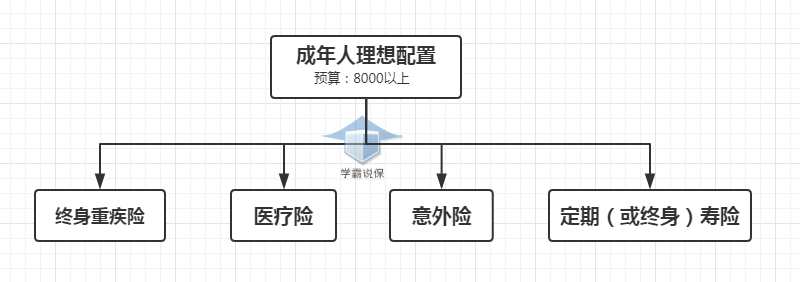

理想配置

适合人群:家庭重担的经济支柱,预算充足

预算:8000元以上

这里把定期重疾险换成终身重疾险,终身重疾险需要注意轻症、中症和其他特定疾病的保障内容,不需要贪多求全,但高发的轻中症都需要囊括在内。重疾多次赔付选择3次左右即可,3次以上获赔概率会大大降低。

且对于经济宽裕的消费者来讲,重疾险的保额无上限,因为保额越高,附加的医疗资源越丰富,且可能包括境外治疗资源。对于很多富裕家庭来讲,相对高额治疗费用会更重视更好的治疗技术和医疗条件。

毕竟在重疾治疗方面,目前国外治疗方案和技术还是更先进的。而高保额更是能帮助承担更多的医疗报销。

终身寿险:与上同理,经济条件合适,就尽可能购买高保额产品。但是寿险的高保额购买优先级还是低于重疾险的。

在现阶段,购买高保额终身型保额还是很合适的。还在犹豫不决的话,以后购买的保费会慢慢上涨,且会限制最高保额。